305

BÖLÜM III: FİNANSAL BİLGİLER VE RİSK YÖNETİMİNE İLİŞKİN DEĞERLENDİRMELER

TÜRKİYE VAKIFLAR BANKASI TÜRK ANONİM ORTAKLIĞI

VE FİNANSAL KURULUŞLARI

31 ARALIK 2015 TARİHİ İTİBARIYLA KONSOLİDE

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAMA VE DİPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

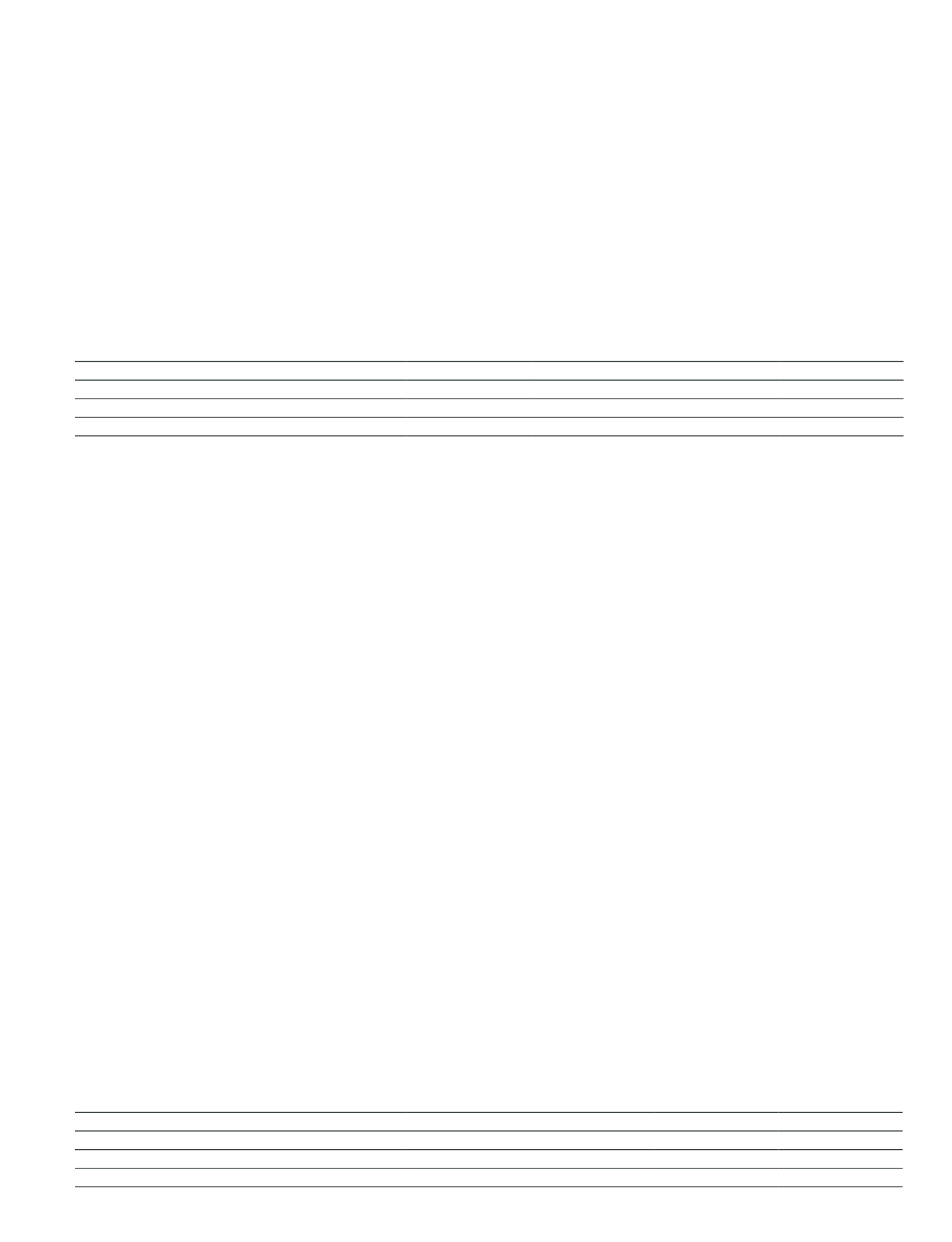

Alınan kredilerin vade ayrımına göre gösterilmesi

Cari Dönem

Önceki Dönem

TP

YP

TP

YP

Kısa Vadeli

(*)

479,073

2,024,300

1,283,259

7,322,336

Orta ve Uzun Vadeli

(*)

453,278

17,238,396

286,364

7,368,696

Toplam

932,351

19,262,696

1,569,623

14,691,032

(*)

Alınan kredilerin vade ayrımı orijinal vadeler göz önünde bulundurularak hazırlanmıştır.

Alınan krediler sendikasyon, seküritizasyon gibi farklı özellikleri ve vade-faiz yapıları olan, değişik finansal kuruluşlardan sağlanan fonlardan

kaynaklanmaktadır. Grup sermaye dışı yükümlülüklerinin %11.70’ini (31 Aralık 2014: %10.94) alınan krediler oluşturmaktadır. Grup’un fon kaynaklarında

risk yoğunlaşması bulunmamaktadır.

Ana Ortaklık Banka, 16 Nisan 2014 tarihinde 35 bankanın katılımıyla Wells Fargo Bank, N.A., London Branch koordinatörlüğünde ve Sumitomo Mitsui

Banking Corporation, Brussels Branch’ın Ajan Banka olarak görev yaptığı ABD Doları için Libor + %0.90, Avro için Euribor + %0.90 toplam maliyet ile

bir yıl vadeli 270.5 milyon ABD Doları ve 525 milyon Avro tutarında sendikasyon kredisi sağlanmıştır. Söz konusu kredi, 17 Nisan 2015 tarihinde 35

bankanın katılımıyla Wells Fargo Bank, N.A., London Branch’ın koordinatör ve ajan banka olarak görev yaptığı ABD Doları için Libor + %0.80, Avro için

Euribor + %0.80 toplam maliyet ile 367 gün vadeli 204 milyon ABD Doları ve 763 milyon Avro tutarında sendikasyon kredisi ile yenilenmiştir.

Ana Ortaklık Banka, 22 Eylül 2014 tarihinde, ING Bank, London Branch’in koordinatör ve Ajan Banka olarak görev yaptığı 26 bankanın katılımıyla

gerçekleşen 1 yıl vadeli, ABD Doları için Libor + %0.90, Avro için Euribor + %0.90 toplam maliyet ile 168.5 milyon ABD Doları ve 528.75 milyon Avro

tutarında sendikasyon kredisi imzalamıştır. Söz konusu kredi, 14 Eylül 2015 tarihinde ING Bank, London Branch’in koordinatör ve Ajan Banka olarak

görev yaptığı 30 bankanın katılımıyla gerçekleşen 1 yıl vadeli, ABD Doları için Libor + %0.75, Avro için Euribor + %0.75 toplam maliyet ile 168.5 milyon

ABD Doları ve 679.5 milyon Avro tutarında sendikasyon kredisi ile yenilenmiştir.

Ana Ortaklık Banka, 19 Aralık 2014 tarihinde, seküritizasyon programı kapsamında yurt dışı havale akımlarına ve hazine işlemlerine dayalı Euro ve ABD

Doları cinsinden toplam 928.6 milyon ABD doları eşdeğeri tutarında seküritizasyon işlemi gerçekleştirmiştir. Toplam yedi ayrı dilim halinde temin edilen

kredinin yurt dışı havele akımlarına dayalı 500 milyon ABD Doları tutarındaki kısmı 5 yıl, hazine finansmanı işlemlerine dayalı 428.6 milyon ABD Doları

tutarındaki kısmı ise 7 yıl vadeli olarak sağlanmıştır.

Avrupa İmar ve Kalkınma Bankası’ndan (EBRD) temin edilen 125 milyon ABD Doları tutarındaki 2014-A dilimi, tarımsal işletmelerin finansman ihtiyacının

karşılanması ve kadın girişimcilerin desteklenmesi dahil olmak üzere Bankanın orta vadeli kredilerinin finanse edilmesinde kullanılacaktır.

Program kapsamında 2014-B dilimi Wells Fargo Bank, N.A., 2014-C dilimi Raiffeisen Bank International A.G., 2014-D dilimi Standard Chartered Bank,

2014-E dilimi Societe Generale, 2014-G dilimi Bank of America, N.A. ile hazine işlemlerine dayalı 2014-F dilimi JP Morgan Securities plc. bankalarından

temin edilmiştir. 31 Aralık 2015 tarihi itibariyle toplam seküritizasyon kredisi bakiyesi 936 milyon ABD doları ve 260 milyon Avro tutarındadır.

İhraç edilen menkul kıymetlere ilişkin açıklamalar

Ana Ortaklık Banka, 17 Haziran 2014 tarihinde Orta Vadeli Tahvil İhraç Programı (GMTN) kapsamında, T.C. Hazine Müsteşarlığı dışında Türkiye’nin ilk Avro

cinsi yurt dışı tahvil ihracını gerçekleştirmiştir. Nominal tutarı 500 milyon Avro, itfa tarihi 17 Haziran 2019 olan sabit faizli, 5 yıl vadeli ve yılda bir kupon

ödemeli tahvillerin getirisi %3.65, kupon oranı ise %3.50 olarak belirlenmiştir.

Yine Orta Vadeli Tahvil İhraç Programı (GMTN) kapsamında, 2013 Haziran tarihinden itibaren 16 ayrı banka ile toplam 190 tahsisli satış işlemi

(private placement) gerçekleştirilmiştir. İşlemler çeşitli para birimlerinde (ABD Doları, Avro ve İsviçre Frangı) ve 3 ay, 6 ay, 1 yıl ve 2 yıl vadelerle

gerçekleştirilmiş olup, 31 Aralık 2015 tarihi itibarıyla toplamda 4,265 milyon ABD Doları eşdeğerinde tahsisli satış işlemi yapılmıştır. Yine aynı dönem

itibarıyla toplam tahsisli satış işlemi bakiyesi 390 milyon ABD Doları eşdeğerindedir.

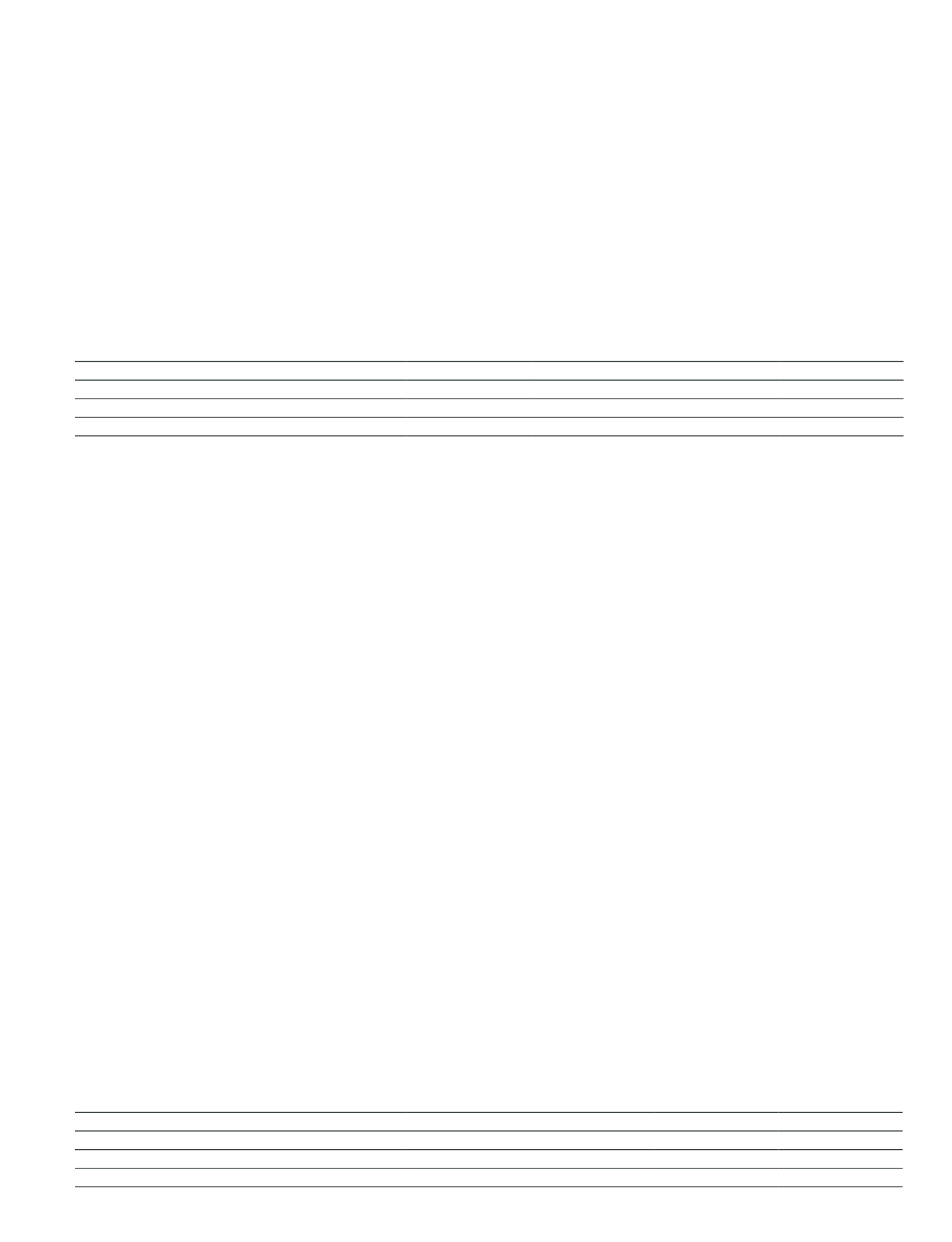

Cari Dönem

Türk Parası

Yabancı Para

Kısa vadeli Orta ve Uzun Vadeli

Kısa vadeli Orta ve Uzun Vadeli

Nominal

3,202,374

-

946,566

6,388,240

Maliyet

3,198,134

-

946,565

6,341,816

Net Defter Değeri

3,257,620

-

949,615

6,439,473